FONTE:

http://www.conversaafiada.com.br/pig/contabilidade-so-o-golpe-salva-a-veja

Como o Estadão e a Fel-lha, só não fecha porque os bancos credores não querem... - PHA

Do amigo navegante Marcelo de Oliveira Dias, o Conversa Afiada recebeu essa nota fúnebre (e não esquecer que a Globo também está à venda, ou seja, à espera de um milagre, como oTraíra impedir o funcionamento do Google no Brasil...):

PHA, boa tarde. Sou um leitor assíduo do seu blog e também um estudioso de temas políticos e econômicos (nacionais e internacionais). Há pouco tive a oportunidade de ler no seu blog matéria em relação a "VEJA, PELA HORA DA MORTE".

Minha área de formação é ciências contábeis, sou um profissional com sólida experiência em temas financeiros. A sua matéria me despertou a curiosidade para analisar a real situação financeira dessa empresa (VEJA - grupo ABRIL). Para minha surpresa, a situação é extremamente delicada. Realmente o grupo está nos últimos suspiros. Isso em parte justifica o vale-tudo que esse grupo midiático tem realizado nos últimos tempos. Preparei uma análise detalhada da "saúde financeira" desse grupo, tudo feito com base em informações públicas disponíveis. Em anexo o material. Espero poder contribuir com o esclarecimento e o desmascaramento desse "quarto poder" que tanto desserviço tem prestado ao Brasil. Um abraço.

A espera de um milagre

O grupo empresarial detentor da revista VEJA é o o grupo Abril Comunicações S.A., registrado na receita federal do Brasil sob o código CNPJ 44.597.052/0001-62, conforme demonstrado em documento abaixo:

O grupo Abril, por ser uma empresa constituída sob a forma de sociedade anônima (S/A) está obrigada por força de lei a anualmente publicar as suas demonstrações financeiras, documento esse que reúne a sua posição financeira no encerramento do exercício sob análise (direitos e obrigações) e o resultado das suas operações realizadas no ano (receitas e despesas), além de uma série de informações adicionais a título de “notas explicativas” para possibilitar um melhor entendimento das informações financeiras reportadas.

Esse é um documento público, disponível no site da empresa, e pode ser localizado no seguinte endereço: http://grupoabril1.abrilm.com.br/AbrilComunicacoesBalanco2015.pdf

OBJETIVO

O objetivo desse estudo é analisar a situação financeira atual do grupo Abril.

RELATÓRIO DOS AUDITORES INDEPENDENTES

As demonstrações financeiras publicadas são acompanhadas de parecer emitido por auditor independente. O objetivo é atestar a veracidade e acuracidade das informações apresentadas.

As demonstrações financeiras do grupo Abril foram auditados e validadas por uma das 4 maiores empresas de auditoria do mundo, atualmente a PWC (a mesma empresa de auditoria da Petrobrás atualmente).

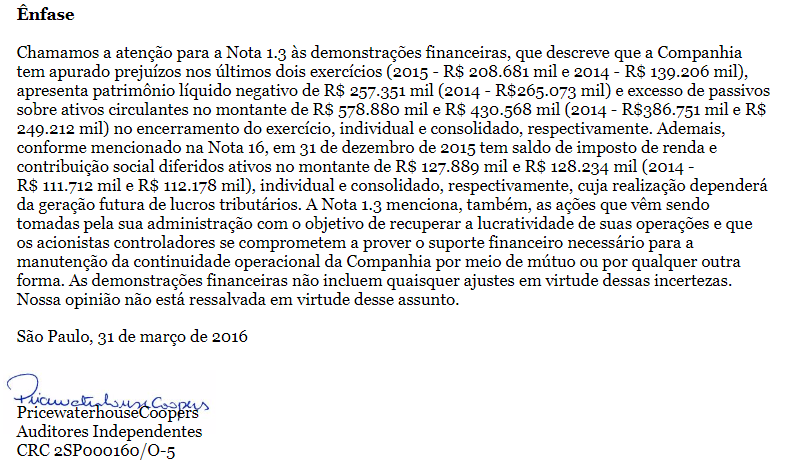

O relatório emitido pelo auditor independente possui um parágrafo de “ênfase”. Essa situação se faz necessária quando o negócio da empresa auditada possui alguma situação que possa afetar a habilidade dos usuários dessa informação realizarem a melhor avaliação das informações apresentadas ou no caso de alguma situação relacionada a riscos na continuidade operacional do negócio da empresa auditada.

No caso da Abril, a ênfase existente no relatório diz respeito aos prejuízos anuais sucessivos apurados pela empresa, situação que pode indicar problemas relevantes no modelo de negócio da empresa, podendo levar ao encerramento das operações da empresa caso nenhuma providência seja tomada.

A seguir o parágrafo em questão:

Em suma, o parágrafo diz que os prejuízos acumulados nos dois últimos anos de operação da empresa (2015 e 2014) já acumulam cerca de R$ 350 milhões em prejuízos e que as obrigações da empresa (dívidas e contas a pagar) já superam o valor dos seus bens.

Realizado uma análise das informações disponíveis, podemos chegar as seguintes conclusões:

OBS: Vamos sempre nos ater aos valores apresentados na coluna “CONSOLIDADO”, que diz respeito ao somatório do desempenho de todas as empresas que fazem parte do “grupo” Abril.

RECEITAS

Em relação as receitas verificamos uma queda de R$ 433 milhões de reais de 2014 para 2015, o que em termos percentuais representa uma redução de 25% (ou ¼) do total de receitas do grupo. Enquanto os negócios buscam o crescimento contínuo de suas receitas (seja por aumento de preços, aumento de vendas e/ou combinação dos dois) o grupo Abril viu as suas receitas despencarem e encolherem 25% apenas no período de um ano para o outro.

CUSTOS E DESPESAS

Em relação aos custos de vendas e despesas operacionais, verificamos uma redução de R$ 229 milhões de reais, equivalente a 12% dos gastos totais. Essa redução é basicamente reflexo da queda das vendas (redução dos custos diretos relacionados as vendas) e demais esforços da administração para redução de custos.

GERAÇÃO DE CAIXA

Se tratando de análise de informações contábeis, existem diferenças entre as receitas e despesas contábeis e as efetivas entradas e saídas de caixa. Em função disso, existe um demonstrativo que tem o objetivo de apresentar o comportamento dos fluxos de caixa de uma empresa. A seguir as informações do Grupo Abril:

Podemos verificar que o grupo Abril, nos últimos dois anos, está consumindo mais caixa do que é capaz de gerar.

Essa informação diz respeito apenas as atividades operacionais da empresa (os resultados do negócio em si) aqui não vemos efeitos por exemplo de compra/venda de bens e tomada e pagamento de empréstimos e nem pagamentos e recebimentos realizados com os sócios da empresa.

De uma forma clara e objetiva, podemos verificar que a empresa, nos últimos dois anos, não consegue gerar caixa suficiente nas suas atividades para manter a sua operação normal e jáacumula R$ 158 milhões de reais em prejuízos realizados.

ENDIVIDAMENTO

A empresa faz uso de empréstimos e financiamentos na sua gestão operacional.

Conforme informações apresentadas na nota explicativa 14, a empresa possui empréstimos e financiamentos a pagar no curto prazo (com vencimento até dezembro de 2016) no montante deR$ 338 milhões de reais. O endividamento de logo prazo (a ser pago de 2017 até 2019) é deR$ 531 milhões de reais. O endividamento total do grupo monta o impressionante valor de R$ 889 milhões de reais. Esses valores ainda estão sujeitos a correção (aumento) de juros, até o prazo final do pagamento. O valor da dívida corrigida por juros supera a marca de R$ 1 bilhão de reais.

Os credores principais da dívida da empresa (equivalente a R$ 719 milhões de reais) são grupos privados, detentores das Debentures emitidas pela empresa. O restante (R$ 125 milhões de reais) está nas mãos de bancos nacionais de primeira linha (BRADESCO, ITAÚ, HSBC).

AVALIAÇÃO DA CONTINUIDADE OPERACIONAL DO NEGÓCIO

Com base nas informações reunidas acima, podemos chegar a algumas conclusões:

O grupo encerrou o ano de 2015 com um caixa disponível de R$ 20 milhões de reais, e recebíveis no valor de R$ 282 milhões de reais, o que totaliza um recurso (sujeito a realização) de R$ 300 milhões de reais. Os passivos da empresa (excluídos os empréstimos e debêntures) formado por contas a pagar de fornecedores, impostos, salários etc, monta o valor de R$ 492 milhões de reais, ou seja, a empresa já tem um déficit (falta de caixa) de R$ 190 milhões de reais para pagamento das suas obrigações correntes.

Adicionalmente, verificamos que a atividade da empresa não vem gerando caixa nas suas atividades operacionais nos últimos dois anos e já acumula R$ 158 milhões de reais em prejuízos realizados.

Acrescentamos a esse cenário a necessidade de pagamento de R$ 338 milhões de reais de empréstimos de curto prazo (até o final de 2016), além dos R$ 551 milhões devidos a partir de 2017.

Com base nos dados analisados do desempenho do grupo Abril nos últimos 2 anos e com base na sua situação patrimonial e financeira no encerramento do exercício de 2015, podemos concluir que existem 3 alternativas para a continuidade do negócio nos próximos anos:

1 – Aumento de capital por parte dos sócios acionistas;

2 – Obtenção de linhas de financiamento com juros subsidiados e longo prazo de pagamento;

3 – Alguma reviravolta que gere uma retomada no desempenho das receitas operacionais.

COMENTÁRIOS DO AUTOR

Com base na análise dos dados disponíveis, fica claro e evidente as dificuldades financeiras que o negócio vem enfrentando. Dificilmente negócios conseguem suportar a uma queda de 25% das suas receitas de um ano para outro. Redução de receitas normalmente precisam vir acompanhadas de redução do negócio como um todo, e uma reestruturação nesse sentido, no período curto de um ano, dificilmente consegue ser bem-sucedido.

Em relação as alternativas apresentadas:

1 – Aumento de capital por parte dos sócios acionistas:

Os sócios estão dispostos e/ou possuem capital disponível para investir no negócio. Sem uma mudança brusca no plano de negócio da empresa, quais as chances desse capital ser recuperado? Dificilmente o acionista irá realizar uma capitalização nessa situação sem que exista um horizonte no mínimo claro que demonstre uma mudança nos rumos do negócio, caso contrário, será jogar dinheiro pelo ralo. Em situações desse tipo, os acionistas normalmente procuram proteger o seu capital e deixar as dívidas em nome da “pessoa jurídica”, no caso a empresa, e “rolar” essa dívida, tornando ela de difícil cobrança. Importante ressaltar que, ao final do ano de 2015, os acionistas realizaram aumento de capital em dinheiro no valor de R$ 215 milhões de reais. Esse valor foi integralmente consumido nas operações da empresa e não foi suficiente para reequilibrar as finanças. Dificilmente os acionistas terão “folego” ou disposição para realização de novos aportes.

2 – Obtenção de linhas de financiamento com juros subsidiados e longo prazo de pagamento:

Os bancos de fomento estão autorizados, via de regra, a conceder financiamentos para negócios em áreas estratégicas e que possuam modelos de negócio sólidos, que realmente demonstrem grandes chances de recuperação dos valores financiados. Empresas endividadas e com modelos de negócio problemáticos são conseguem obter recursos.

3 – Alguma reviravolta que gere uma retomada no desempenho das receitas operacionais.

O negócio do grupo tem no seu “core” o seguinte:

Diante dessas atividades, apenas mudanças significativas nos hábitos de consumo dos leitores ou eventos extraordinários poderiam gerar uma retomada nas vendas de publicações ou aumento do interesse na aquisição de publicações impressas. Parte relevante das receitas do grupo são oriundos das atividades de publicidade e propaganda nos seus diversos canais de comunicação.

Os gastos com publicidade do governo federal têm apresentado uma tendência de redução nos últimos anos. Conforme tabela abaixo, podemos verificar uma redução de 34% nos últimos dois anos (2013 e 2014) nos gastos com publicidade do governo no principal veículo de comunicação do grupo Abril.

A queda do interesse dos consumidores em adquirir materiais impressos e no “jornalismo” abordado nas publicações do grupo tem contribuído significativamente para a queda no desempenho da empresa.

Notícia vinculada na mídia em 19 de agosto de 2016.

Sobre o autor

Brasileiro, 31 anos, formado em ciências contábeis pela universidade federal do Rio Grande do Sul – UFRGS. Profissional com mais de 10 anos de experiência no mercado financeiro e de capitais. Ex-executivo de multinacional de auditoria (“Big 4”).

O grupo empresarial detentor da revista VEJA é o o grupo Abril Comunicações S.A., registrado na receita federal do Brasil sob o código CNPJ 44.597.052/0001-62, conforme demonstrado em documento abaixo:

O grupo Abril, por ser uma empresa constituída sob a forma de sociedade anônima (S/A) está obrigada por força de lei a anualmente publicar as suas demonstrações financeiras, documento esse que reúne a sua posição financeira no encerramento do exercício sob análise (direitos e obrigações) e o resultado das suas operações realizadas no ano (receitas e despesas), além de uma série de informações adicionais a título de “notas explicativas” para possibilitar um melhor entendimento das informações financeiras reportadas.

Esse é um documento público, disponível no site da empresa, e pode ser localizado no seguinte endereço: http://grupoabril1.abrilm.com.br/AbrilComunicacoesBalanco2015.pdf

OBJETIVO

O objetivo desse estudo é analisar a situação financeira atual do grupo Abril.

RELATÓRIO DOS AUDITORES INDEPENDENTES

As demonstrações financeiras publicadas são acompanhadas de parecer emitido por auditor independente. O objetivo é atestar a veracidade e acuracidade das informações apresentadas.

As demonstrações financeiras do grupo Abril foram auditados e validadas por uma das 4 maiores empresas de auditoria do mundo, atualmente a PWC (a mesma empresa de auditoria da Petrobrás atualmente).

O relatório emitido pelo auditor independente possui um parágrafo de “ênfase”. Essa situação se faz necessária quando o negócio da empresa auditada possui alguma situação que possa afetar a habilidade dos usuários dessa informação realizarem a melhor avaliação das informações apresentadas ou no caso de alguma situação relacionada a riscos na continuidade operacional do negócio da empresa auditada.

No caso da Abril, a ênfase existente no relatório diz respeito aos prejuízos anuais sucessivos apurados pela empresa, situação que pode indicar problemas relevantes no modelo de negócio da empresa, podendo levar ao encerramento das operações da empresa caso nenhuma providência seja tomada.

A seguir o parágrafo em questão:

Em suma, o parágrafo diz que os prejuízos acumulados nos dois últimos anos de operação da empresa (2015 e 2014) já acumulam cerca de R$ 350 milhões em prejuízos e que as obrigações da empresa (dívidas e contas a pagar) já superam o valor dos seus bens.

Realizado uma análise das informações disponíveis, podemos chegar as seguintes conclusões:

OBS: Vamos sempre nos ater aos valores apresentados na coluna “CONSOLIDADO”, que diz respeito ao somatório do desempenho de todas as empresas que fazem parte do “grupo” Abril.

RECEITAS

Em relação as receitas verificamos uma queda de R$ 433 milhões de reais de 2014 para 2015, o que em termos percentuais representa uma redução de 25% (ou ¼) do total de receitas do grupo. Enquanto os negócios buscam o crescimento contínuo de suas receitas (seja por aumento de preços, aumento de vendas e/ou combinação dos dois) o grupo Abril viu as suas receitas despencarem e encolherem 25% apenas no período de um ano para o outro.

CUSTOS E DESPESAS

Em relação aos custos de vendas e despesas operacionais, verificamos uma redução de R$ 229 milhões de reais, equivalente a 12% dos gastos totais. Essa redução é basicamente reflexo da queda das vendas (redução dos custos diretos relacionados as vendas) e demais esforços da administração para redução de custos.

GERAÇÃO DE CAIXA

Se tratando de análise de informações contábeis, existem diferenças entre as receitas e despesas contábeis e as efetivas entradas e saídas de caixa. Em função disso, existe um demonstrativo que tem o objetivo de apresentar o comportamento dos fluxos de caixa de uma empresa. A seguir as informações do Grupo Abril:

Podemos verificar que o grupo Abril, nos últimos dois anos, está consumindo mais caixa do que é capaz de gerar.

Essa informação diz respeito apenas as atividades operacionais da empresa (os resultados do negócio em si) aqui não vemos efeitos por exemplo de compra/venda de bens e tomada e pagamento de empréstimos e nem pagamentos e recebimentos realizados com os sócios da empresa.

De uma forma clara e objetiva, podemos verificar que a empresa, nos últimos dois anos, não consegue gerar caixa suficiente nas suas atividades para manter a sua operação normal e jáacumula R$ 158 milhões de reais em prejuízos realizados.

ENDIVIDAMENTO

A empresa faz uso de empréstimos e financiamentos na sua gestão operacional.

Conforme informações apresentadas na nota explicativa 14, a empresa possui empréstimos e financiamentos a pagar no curto prazo (com vencimento até dezembro de 2016) no montante deR$ 338 milhões de reais. O endividamento de logo prazo (a ser pago de 2017 até 2019) é deR$ 531 milhões de reais. O endividamento total do grupo monta o impressionante valor de R$ 889 milhões de reais. Esses valores ainda estão sujeitos a correção (aumento) de juros, até o prazo final do pagamento. O valor da dívida corrigida por juros supera a marca de R$ 1 bilhão de reais.

Os credores principais da dívida da empresa (equivalente a R$ 719 milhões de reais) são grupos privados, detentores das Debentures emitidas pela empresa. O restante (R$ 125 milhões de reais) está nas mãos de bancos nacionais de primeira linha (BRADESCO, ITAÚ, HSBC).

AVALIAÇÃO DA CONTINUIDADE OPERACIONAL DO NEGÓCIO

Com base nas informações reunidas acima, podemos chegar a algumas conclusões:

O grupo encerrou o ano de 2015 com um caixa disponível de R$ 20 milhões de reais, e recebíveis no valor de R$ 282 milhões de reais, o que totaliza um recurso (sujeito a realização) de R$ 300 milhões de reais. Os passivos da empresa (excluídos os empréstimos e debêntures) formado por contas a pagar de fornecedores, impostos, salários etc, monta o valor de R$ 492 milhões de reais, ou seja, a empresa já tem um déficit (falta de caixa) de R$ 190 milhões de reais para pagamento das suas obrigações correntes.

Adicionalmente, verificamos que a atividade da empresa não vem gerando caixa nas suas atividades operacionais nos últimos dois anos e já acumula R$ 158 milhões de reais em prejuízos realizados.

Acrescentamos a esse cenário a necessidade de pagamento de R$ 338 milhões de reais de empréstimos de curto prazo (até o final de 2016), além dos R$ 551 milhões devidos a partir de 2017.

Com base nos dados analisados do desempenho do grupo Abril nos últimos 2 anos e com base na sua situação patrimonial e financeira no encerramento do exercício de 2015, podemos concluir que existem 3 alternativas para a continuidade do negócio nos próximos anos:

1 – Aumento de capital por parte dos sócios acionistas;

2 – Obtenção de linhas de financiamento com juros subsidiados e longo prazo de pagamento;

3 – Alguma reviravolta que gere uma retomada no desempenho das receitas operacionais.

COMENTÁRIOS DO AUTOR

Com base na análise dos dados disponíveis, fica claro e evidente as dificuldades financeiras que o negócio vem enfrentando. Dificilmente negócios conseguem suportar a uma queda de 25% das suas receitas de um ano para outro. Redução de receitas normalmente precisam vir acompanhadas de redução do negócio como um todo, e uma reestruturação nesse sentido, no período curto de um ano, dificilmente consegue ser bem-sucedido.

Em relação as alternativas apresentadas:

1 – Aumento de capital por parte dos sócios acionistas:

Os sócios estão dispostos e/ou possuem capital disponível para investir no negócio. Sem uma mudança brusca no plano de negócio da empresa, quais as chances desse capital ser recuperado? Dificilmente o acionista irá realizar uma capitalização nessa situação sem que exista um horizonte no mínimo claro que demonstre uma mudança nos rumos do negócio, caso contrário, será jogar dinheiro pelo ralo. Em situações desse tipo, os acionistas normalmente procuram proteger o seu capital e deixar as dívidas em nome da “pessoa jurídica”, no caso a empresa, e “rolar” essa dívida, tornando ela de difícil cobrança. Importante ressaltar que, ao final do ano de 2015, os acionistas realizaram aumento de capital em dinheiro no valor de R$ 215 milhões de reais. Esse valor foi integralmente consumido nas operações da empresa e não foi suficiente para reequilibrar as finanças. Dificilmente os acionistas terão “folego” ou disposição para realização de novos aportes.

2 – Obtenção de linhas de financiamento com juros subsidiados e longo prazo de pagamento:

Os bancos de fomento estão autorizados, via de regra, a conceder financiamentos para negócios em áreas estratégicas e que possuam modelos de negócio sólidos, que realmente demonstrem grandes chances de recuperação dos valores financiados. Empresas endividadas e com modelos de negócio problemáticos são conseguem obter recursos.

3 – Alguma reviravolta que gere uma retomada no desempenho das receitas operacionais.

O negócio do grupo tem no seu “core” o seguinte:

Diante dessas atividades, apenas mudanças significativas nos hábitos de consumo dos leitores ou eventos extraordinários poderiam gerar uma retomada nas vendas de publicações ou aumento do interesse na aquisição de publicações impressas. Parte relevante das receitas do grupo são oriundos das atividades de publicidade e propaganda nos seus diversos canais de comunicação.

Os gastos com publicidade do governo federal têm apresentado uma tendência de redução nos últimos anos. Conforme tabela abaixo, podemos verificar uma redução de 34% nos últimos dois anos (2013 e 2014) nos gastos com publicidade do governo no principal veículo de comunicação do grupo Abril.

A queda do interesse dos consumidores em adquirir materiais impressos e no “jornalismo” abordado nas publicações do grupo tem contribuído significativamente para a queda no desempenho da empresa.

Notícia vinculada na mídia em 19 de agosto de 2016.

Sobre o autor

Brasileiro, 31 anos, formado em ciências contábeis pela universidade federal do Rio Grande do Sul – UFRGS. Profissional com mais de 10 anos de experiência no mercado financeiro e de capitais. Ex-executivo de multinacional de auditoria (“Big 4”).

Em tempo: do amigo navegante Leandro Jacques:

PHA, sou assíduo navegante do CAF e admiro muito seu trabalho. Há tempos você diz que o PiG está em estado comatoso e eu confirmo. Sexta feira, recebo do nada, um "comunicado importante" da Editora Três me avisando que eu tinha uma assinatura ativa, dividida em 6x no cartão de crédito. Pois bem, acontece que eu não havia autorizado nada e achei estranha toda essa história. Minutos depois de eu ler o tal "comunicado importante" me liga a operadora do cartão para confirmar se houve autorização para essa compra no cartão, no que respondo que não. Ligo então para a Editora Três, setor de cancelamento, para, ironicamente, cancelar aquilo que não havia sequer pedido. A atendente me diz, "o Sr recebeu uma carta da editora, não recebeu?" Disse que havia recebido um tal de "comunicado importante", mas que eu não havia autorizado nada, que não tinha pedido nenhum tipo de assinatura. Emendei, "vocês estão fazendo uso indevido de informações de cartão de crédito e isso é crime, vocês sequer têm alguma assinatura minha ou gravação de atendimento telefônico requisitando alguma assinatura de publicações suas. Eu quero o estorno imediato desta cobrança e quero que cancele essa assinatura que eu, sequer, pedi. Agora estou sendo "amigo" de vocês e pedindo com educação que me devolva o valor cobrado, mas se isso se repetir, irei diretamente na justiça. Peço que apague todos os meus dados de meu cadastro no sistema de vocês e que isso jamais se repita. Vocês devem estar perdendo muitos assinantes pela linha editorial de vocês e deve estar batendo desespero." A atendente ficou sem reação, mas disse ter cancelado e feito o estorno.

Resumindo, para conseguir assinantes, estão partindo para o jogo que eles sabem fazer, o jogo sujo e sorrateiro de sempre aplicando golpe até nos cidadãos deste país!

Fiz questão de relatar este caso a você para te trazer uma prova concreta do nível de desespero que o PiG chegou.

Grande abraço do amigo navegante e sinta-se à vontade para publicar essa história no CAF se achar conveniente e para evitar que outras pessoas caiam nessa historinha da Editora Três.

Resumindo, para conseguir assinantes, estão partindo para o jogo que eles sabem fazer, o jogo sujo e sorrateiro de sempre aplicando golpe até nos cidadãos deste país!

Fiz questão de relatar este caso a você para te trazer uma prova concreta do nível de desespero que o PiG chegou.

Grande abraço do amigo navegante e sinta-se à vontade para publicar essa história no CAF se achar conveniente e para evitar que outras pessoas caiam nessa historinha da Editora Três.

Nenhum comentário:

Postar um comentário